基礎知識

2024.9.18

更新日

2025.10.21

給与計算ミス発生時の対処法|お詫び文書例や防止策も解説

給与計算でミスを起こしてしまった場合、適切かつスピーディーな対応が必要とされます。影響を最小限に抑えるには、以下の手順で対応することが大切です。

01.ミス発覚次第、迅速に謝罪する

02.給与明細と源泉徴収簿を訂正する

03.給与の過不足分の精算を行う

給与計算を担当する方々にとって、ミスの発生は大きなストレスとなり、「どうすれば完璧な給与計算ができるのか」「間違いを減らすためにはどうしたらいいのか」と日々悩まれていることと思います。給与計算の正確性を保つことは、従業員の生活に直結する重要な業務であり、その責任の重さに苦心されている方も多いのではないでしょうか。

本記事では、ミスが起きてしまった場合の適切な対応方法や、給与計算ミスが発生する主な原因、ミスを防ぐための具体的な対策について詳しく解説します。給与計算でミスをしてしまい「何から対処すれば良いのかわからない」という場合に役立つ内容になっていますので、ぜひ最後までお読みください。

この記事の監修者

ロームテック

緒方 瑛利

(特定社会保険労務士・ITストラテジスト)

1989年北海道むかわ町生まれ。民間企業で総務・IR広報業務に従事したのち経済団体に転職。創業・融資・労務に関する相談を経て人材とITの必要性を強く実感し、ITに強い社労士事務所としてロームテックを2020年に開業。労務やITの情報を発信している。

未払い残業の発生が不安な労務担当者必見!

未払い残業発生の原因には、勤怠管理に次のような課題があることが挙げられます。

打刻漏れや打刻の乖離が発生している

勤怠情報の可視化が上手くいっていない

そこで未払い残業の原因になる勤怠管理の課題とその原因をまとめた資料をご用意しました。ぜひ一読し、勤怠管理のリスクを回避するための参考にしてください。

目次

給与計算でミスが発覚した際にするべきこと

給与計算ミスは可能な限り起こさないことが望ましいですが、手作業で給与計算を行っている場合はどうしても計算や転記を間違うリスクがあります。

ミスの発覚後は以下の手順を参考にして状況を整理し、すみやかに直属の上司に相談するようにしましょう。

手順1:まずは従業員にお詫びをする(発覚したタイミングで)

手順2:給与明細・源泉徴収簿の訂正をする(可能な限り迅速に)

手順3:給与の過不足分の精算を行う(不足時は当月内、過払い時は当月から翌月支給日までに)

それぞれの詳細を解説します。

1. まずは従業員にお詫びをする

給与計算ミスが発覚した場合、まず従業員へのお詫びが重要です。人事部門の責任者や直属の上司が、ミス発覚後速やかに対応しましょう。その際の注意点とお詫び文面の具体例をご紹介します。

お詫びの際の注意点

ミス発覚後すぐに謝罪する

給与計算のミスを発見したら、正確な給与明細の再作成や過不足分の調整を待たずに、すぐにお詫びすることが重要です。事後報告は従業員の怒りや不快感を招く可能性があります。

ミスに気付いた時点で速やかに謝罪し、対応の進捗を随時報告することで、誠意を示し、従業員との信頼関係を維持できます。迅速な対応が従業員の理解を得る鍵となります。

謝罪時には、ミスの内容と今後の対応方針を明確に伝える

給与計算のミスをお詫びする際は、単なる謝罪だけでなく、具体的なミスの内容と今後の対応方針を明確に伝えましょう。

例えば、「雇用保険料の過剰徴収があり、○日までに正しい給与明細を発行し、未払い分を支給します」というように、簡潔かつ具体的に説明します。

また、再発防止策についても言及し、従業員の信頼回復に努めましょう。

給与明細のミスが大人数に及ぶ場合は、書面などで一斉に通達する

給与計算のミスが多数の従業員に影響を及ぼす場合、個別の対面謝罪は困難です。このような状況では、お詫び状を作成し、書面やメールで一斉に通達することが適切です。

文面には、ミスの内容、対処方法、再発防止策を明確に記載します。事務的な表現を避け、誠意と反省の気持ちを込めた文章を心がけ、従業員の理解と信頼回復に努めましょう。

お詫びメールの具体例

給与のミスが発生した際の従業員のお詫び文は、以下をご参考にしてください。

件名:給与計算の誤りについてのお詫びと今後の対応 |

|---|

○○様 |

2. 給与明細・源泉徴収簿の訂正をする

給与計算に誤りが見つかった場合、速やかに給与明細の修正を行う必要があります。

基本給や諸手当、欠勤などによる減額、通勤手当といった非課税項目など、修正する項目によっては所得税や雇用保険料にも影響を及ぼす可能性があるため、慎重に再計算しましょう。

所得税と雇用保険料に影響を与える可能性がある支給項目には、以下のようなものがあります。

基本給

各種手当

欠勤や遅刻、早退による減額

通勤手当

また、控除項目を修正する際も、所得税額に誤りがないかを必ず確認してください。所得税額に影響を与える控除項目には次のようなものがあります。

健康保険料

介護保険料

厚生年金保険料

雇用保険料

課税対象額や所得税額が誤っていた場合は、給与明細のほか、源泉徴収簿についても訂正します。もし誤った金額の所得税をすでに国へ納付してしまっている場合は、次のような対応が必要です。

所得税を過剰に納付した場合

「源泉所得税及び復興特別所得税の誤納額還付請求書」を作成し、源泉所得税の納税地を管轄する税務署長に提出します。ただし、給与や賞与に関連する所得税額の誤りの場合は、上記の還付請求書ではなく「源泉所得税及び復興特別所得税の誤納額充当届出書」を提出します。

所得税の納付額が不足していた場合

源泉所得税の納付書に追加分の税額を記入し、不足分を納付します。

3. 給与の過不足分の精算を行う

給与の過不足分の精算は、原則として当月内に行うべきです。ここでは、不足時・過払い時の対応について解説します。

3-1.不足時は当月内にすみやかに調整する

労働基準法第24条に基づき、給与の不足分は当月内にすみやかに調整する必要があります。

「賃金は、通貨で、直接労働者に、その全額を支払わなければならない」

「賃金は、毎月一回以上、一定の期日を定めて支払わなければならない」

対応が難しい場合、翌月の給与で精算することとなりますが、翌月給与から清算する場合は就業規則や労使協定に賃金の控除に関する記載をする必要があります。記載を確認したうえで本人の了承を得て清算します。正しい金額で、所得税と雇用保険料の再計算を行いましょう。

当月内の調整が最善ですが、やむを得ない場合は、従業員との合意形成と法令順守を徹底しましょう。

3-2.過払い時は当月から翌月支給日までに調整する

過払い時の調整は、当月から翌月支給日までに行うことが望ましいです。ただし、「全額支払いの原則」により、従業員の同意なしに給与から差し引くことはできません。

源泉所得税や雇用保険料なども再計算し、正確な過払い額を算出します。従業員からの現金返金や翌月給与からの差し引きには、書面もしくはいつでも書面に出力できる形で計算書を残しておきましょう。

しかし、返金されない場合は、最終的に不当利得返還請求を検討することになります。不当利得返還請求とは、法律上の根拠がないにもかかわらず利益を得た者に対し、その利益の返還を求める法的手続きです。給与の過払いにおいては、従業員が誤って多く受け取った給与を、正当な理由なく返還しない場合に適用されます。

過去の計算ミスが発覚した場合の対応

過去の給与計算ミスが発覚した場合、ミスの内容と影響範囲を正確に把握し、関係する従業員に誠意をもって説明します。

間違いが当年度中であれば、先述した通りに修正し還付もしくは徴収をおこないます。金額が大きければ本人と相談し、分割することもあります。

もし、前年度以前の間違いであれば、通常の手順に加えて次の手続きをしなければなりません。

所得税関係…再年末調整、修正した源泉徴収票の配布、市区町村へ修正した給与支払報告書の提出、税務署へ修正した支払調書・法定調書の提出

社会保険関係…月額変更が生じていれば月額変更届の提出

労働保険関係…訂正した労働保険料申告書の提出

2020年4月の労働基準法改正により、賃金請求権の時効が3年に延長されたことに注意が必要で、3年以内の未払い分は速やかに支払う義務があります。過去の給与に関わる税金や社会保険料も再計算し、必要に応じて修正申告を行います。再計算後の支払いの証拠は適切に保管し、後日のトラブル防止に備えましょう。

従業員には、ミスの原因や再発防止策を丁寧に説明し、信頼回復に努めます。複雑なケースでは、労務専門家や弁護士に相談することも検討すべきでしょう。

なお、賃金請求権の時効は、ゆくゆくは5年へと延長されることも決まっています。

参考:労働者の皆さま 未払賃金が請求できる期間などが延長されています|厚生労働省

給与計算でよくあるミスとその原因

給与計算において頻繁に発生するミスには、手当や控除の反映漏れ、月途中退職者への不適切な社会保険料控除、社会保険制度改定への未対応などがあります。ここではその詳細と原因を解説します。

よくあるミス1.手当や控除の反映漏れ

勤務形態の複雑化に伴い、給与計算における手当や控除の反映漏れが頻繁に発生することが多いです。

具体的なミスの例として、役職手当や資格手当の未反映が挙げられます。従業員の昇進や新たな資格取得時に、関連する手当の追加を忘れてしまうケースが少なくありません。また、扶養状況の変更時に適切な反映ができていないことも多く、特に扶養から外れた際の調整漏れは従業員の所得税に影響を与えます。さらに、時間外労働の割増計算が適切に行えていないケースも見られ、労働基準法違反のリスクもあります。

これらのミスの主な原因は、人事情報の更新遅延や、複雑な勤務体系に対応できていない給与計算システムの使用にあるでしょう。また、担当者の知識不足や業務過多により細かな変更に対応しきれていないことや、手作業による管理・計算も原因です。

よくあるミス2.月末退職した人の社会保険料を2カ月分控除していない

社会保険料は給与から徴収されたあと、翌月末までに会社負担分と合わせて納付します。そのため、社会保険料は、当月分を翌月給与から徴収する「翌月徴収」が一般的です。そして社会保険の資格を喪失するのは退職日の翌日となり、資格喪失日がある月の前月まで徴収しなければなりません。つまり、月末退職した人については退職月分と前月分の社会保険料を控除する必要があります。

例えば、末日締め翌月20日払いの企業で、4月30日が退職日だとすると5月1日が資格喪失日となり3月分と4月分の社会保険料を4月20日の給与から控除する必要があります。

同条件の企業で4月29日が退職日だと、4月30日が資格喪失日となり4月20日の給与からは3月分の社会保険料のみを控除します。

このミスが起こる原因としては、人事部門と給与計算部門の連携不足により、退職情報が適切に反映されていないことが挙げられるでしょう。さらに、社会保険に関する規則を十分に理解していない担当者が、慣例的に通常の月と同様に保険料を控除してしまうことも考えられます。

よくあるミス3.社会保険料率などの改定に対応できていない

社会保険制度は定期的に改定されますが、これらの変更に適切に対応できていないことで発生する給与計算の間違いも多く見られます。

具体的には、健康保険料率や介護保険料率の変更、月額変更届の反映などが挙げられます。これらの改定を正しく反映できていないと、保険料の過不足や法令違反のリスクが生じる点に注意が必要です。

▼注意が必要な月まとめ

3月:健康保険料率・介護保険料率が改定(翌月納付なので実際に変更されるのは4月納付分から)

4月:雇用保険料率・労災保険料率が改定(労災保険料率は3年に一度の改定)

10月:最低賃金が改定

この間違いの主な原因は、情報収集の不足と対応の遅れにあります。社会保険制度の改定情報をアップデートできていない、あるいは入手しても社内での周知や実施が遅れているとミスの発生につながります。また、給与計算システムのアップデートが適切に行われていないことも要因の一つです。

給与計算のミスを防ぐにはシステムによる自動化がポイント

給与計算のミスを防ぐにはシステムによる自動化が有効です。ここでは、その詳細を解説します。

給与計算ソフトを導入する

給与計算ソフトの導入は、手作業によるミスを大幅に削減し、効率的な給与計算を実現します。適切なソフトを選択することで、煩雑な税金や社会保険料の計算を正確かつ自動で行え、法改正への迅速な対応が可能になります。また、データの一元管理により、過去の給与情報の参照や修正も容易になります。選定の際は、自社の給与体系に適合し、使いやすいソフトを選ぶようにしましょう。

給与計算ソフトにはオンプレミス型もありますが、最近では費用が安価でクラウドで利用できるクラウド型が主流になっています。クラウド型の費用の目安は以下の通りです。

初期費用:無料~50,000円程度

月額費用:800円~15,000円程度

勤怠管理(給与計算の前段階)を電子化し給与計算と連携する

給与計算の精度を高め、効率化を図るには、その前段階である勤怠管理の電子化(勤怠管理システムの導入)と、給与計算システムと連携することも重要です。

多くの企業が給与計算システムを導入していますが、「計算だけ」を自動化してもミスは十分に減らないのが現状です。なぜなら、給与計算のミスの多くは、計算そのものではなく、従業員の「勤怠情報」が正確に反映されないことに起因しているからです。紙のタイムカードによる従来の勤怠管理方式は、月末に多大な時間と労力を要し、ミスのリスクも非常に高いものです。

しかし、勤怠管理システムと給与計算システムを連携させることで、人為的ミスを大幅に減らせるとともに、給与計算にかかる時間も大きく削減できます。勤怠管理システムで自動収集した各種勤怠データが、自動的に給与計算に反映されることで手作業での転記が不要になるためです。

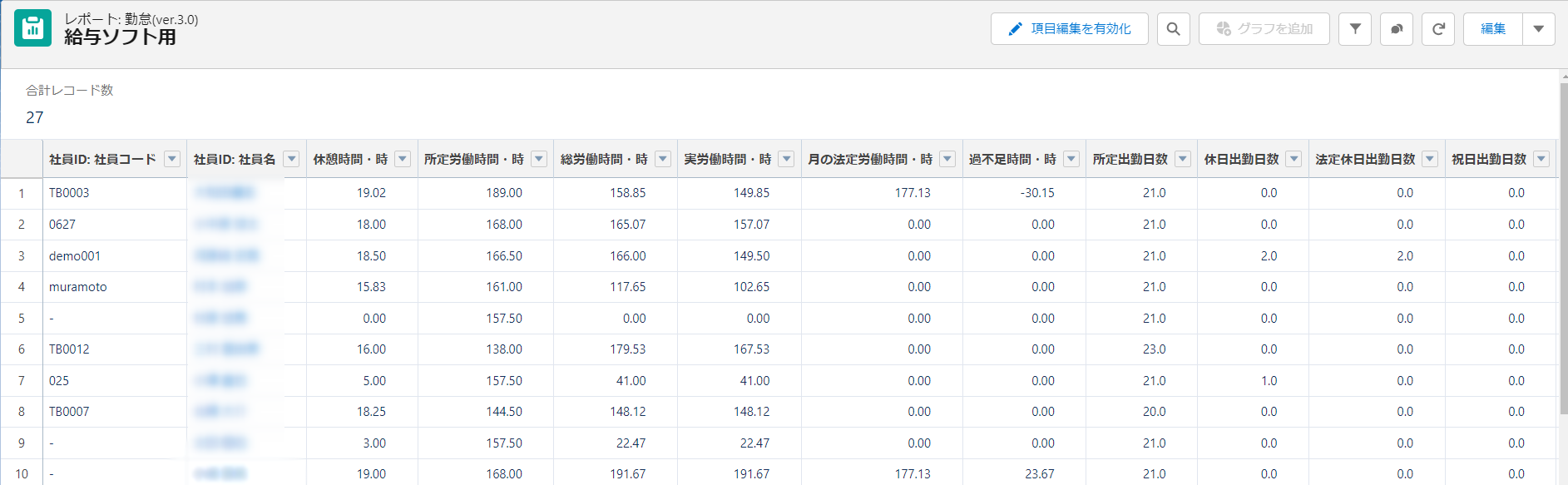

▼勤怠管理システムから出力できる給与計算システム用の集計データの例

また、勤怠管理システムを導入すれば、リアルタイムでの労働時間の把握が可能となり、長時間労働の是正や働き方改革関連法への対応がスムーズに行えるようになる点もメリットです。加えて、ペーパーレス化により、勤怠データの集計だけでなく分析が容易になる点もメリットです。

勤怠管理システムに関してより詳しく知りたい方は、以下記事もぜひご覧ください。

給与計算を手作業で行う際に導入すべきミス防止策

給与計算ソフトを用いて自動化するのがベストですが、使うツールやコストの関係で手作業が残る場合もあるでしょう。その場合は、できる限りミスの起こらない運用を徹底することが重要です。以下ではその詳細を解説します。

1. チェックリストを作成して、2人以上でのチェックを徹底する

給与計算の各プロセスを詳細に記したチェックリストを作成し、複数の担当者でダブルチェックを行うことをおすすめします。これにより、単純なミスや見落としを防げます。特に、税金や社会保険料の計算、各種手当の適用など、複雑な要素については重点的にチェックするようにしましょう。

2. 給与計算のスケジュールを見直す

十分な時間的余裕を持って給与計算を行えるよう、スケジュールの最適化も検討するとよいでしょう。締め日直後から計算作業を開始し、支給日の数日前には計算を完了させるなど、時間的なバッファを設けることで、慌てずに正確な作業を行えるようになります。

3. タイムカードの押し忘れがないように工夫をする

タイムカードの押し忘れは給与計算ミスの大きな原因となります。出勤時に目立つ場所にタイムカードを設置したり、退勤時にアラームを鳴らしたりするなど、従業員の意識を高める工夫をすることをおすすめします。また、管理者が定期的にチェックし、押し忘れに早めに気付けるような体制を整えましょう。

4. 打刻のルールや就業時間のルールを従業員に周知する

正確な勤怠管理のため、打刻ルールや就業時間のルールを明確化し、全従業員に周知徹底することが重要です。特に、残業や休日出勤の申請方法、休憩時間の取り方などについて説明しましょう。

5. アウトソーシングを検討する

給与計算業務の一部または全部を専門業者にアウトソーシングすることも一案です。専門知識を持つ外部の目が入ることで、ミスの発見や防止につながります。

ただし、給与計算ソフトよりも費用が高くなりやすい点には注意が必要です。費用は従業員数や請負業務によって変動しますが、例えば従業員50人程度の規模の場合、月額40,000円~200,000円程度が目安です。

給与計算ミスの法的リスク・トラブル

たとえ給与計算ミスが故意ではなくても、支給額の不足による給与未払いは労働基準法違反となります。

賃金のルールを定めた労働基準法第24条違反の場合、30万円以下の罰金が科せられる可能性があります。さらに、割増賃金について定めた第37条違反では6カ月以下の懲役または30万円以下の罰金という厳しい罰則が定められています。

労働基準法第24条 | 30万円以下の罰金 |

|---|---|

労働基準法第37条 | 6カ月以下の懲役又は30万円以下の罰金 |

しかし、従業員や労働組合、労働基準監督署から給与計算の法令違反を指摘されたからといって、すぐに上記の罰則が科せられるわけではありません。まずは労働基準監督署による実態調査が行われ、是正勧告を受けたのち、問題が是正されず違反だと認められれば、司法処分が下されます。

給与の遅配や未払いが発生した場合、遅延損害金の支払いが必要となることもあります。また、給与計算ミスは適切な納税の遅れにもつながり、追徴課税や加算税などのペナルティを受ける可能性もあります。

まとめ:給与計算のミスを防ぐには、給与計算ソフトの活用がおすすめ

給与計算のミスを防ぐ最も効果的な方法は、給与計算ソフトを活用した自動化です。手作業での対策にも一定の効果はありますが、人為的ミスのリスクは依然として残ります。システム導入により、正確性が大きく向上するだけでなく、業務効率化も同時に実現できます。

給与計算ツールの多くは、専門知識が無くても誰でも簡単に扱えるように設計されており、税金・社会保険料などの各種控除額の計算を理解していない状態でも自動的に計算してくれます。そのため、給与計算業務の属人化を防ぎつつも、ミスの防止も可能です。

しかし、給与計算のミスを減らす上では給与計算ソフトだけでは不十分で、勤怠管理システムの自動化も重要です。給与計算と勤怠管理を連携させることで、勤怠情報のデータの手入力の必要がなくなるため、ミスの防止とさらなる効率化が実現できます。

勤怠管理システムに関してより詳しく知りたい方は、以下記事もぜひご覧ください。

未払い残業の発生が不安な労務担当者必見!

未払い残業発生の原因には、勤怠管理に次のような課題があることが挙げられます。

打刻漏れや打刻の乖離が発生している

勤怠情報の可視化が上手くいっていない

そこで未払い残業の原因になる勤怠管理の課題とその原因をまとめた資料をご用意しました。ぜひ一読し、勤怠管理のリスクを回避するための参考にしてください。